权益类产品今年一季度平均收益率最高的是招银理财,净值平均增长2★■◆★■★.49%,其次是民生理财,权益类产品今年一季度平均净值增长0.92%◆◆。

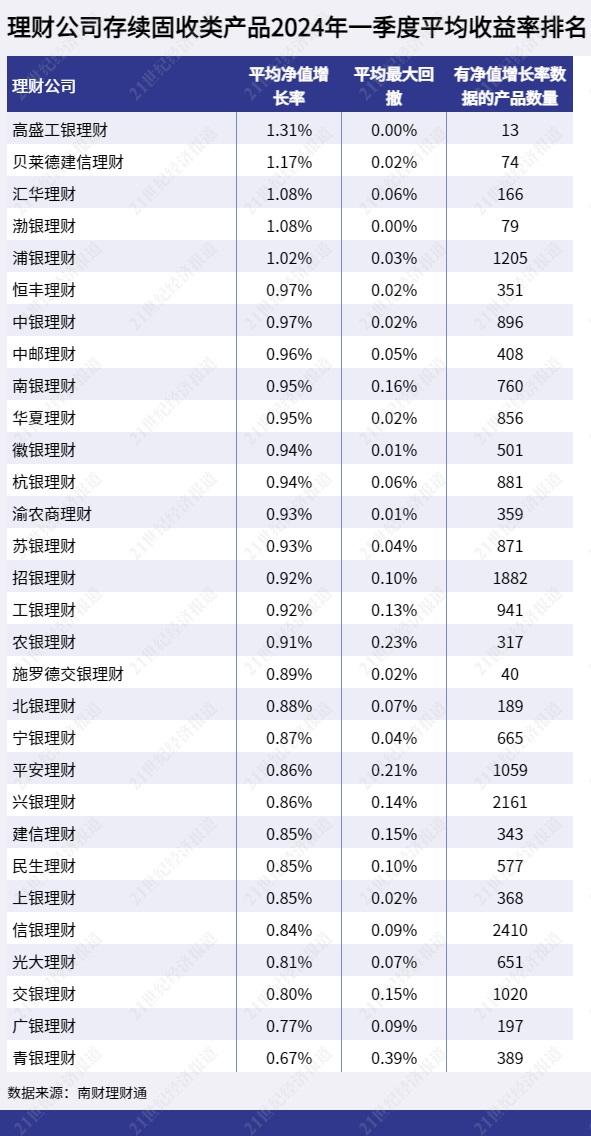

高盛工银理财公司的37只存续固收类理财产品全部为美元理财产品,业绩比较基准大多在4★■◆.7%以上。美元理财产品收益率相比人民币理财产品收益率更高是高盛工银理财公司固收类产品平均回报靠前的主要原因。

贝莱德建信理财存续固收类产品也有一些美元产品,另外★■◆■◆■,其个人养老金理财产品、美元QDII产品今年一季度收益较高★■,也推高了整体收益率。不过贝莱德建信理财存续固收类产品大部分为人民币理财产品,其中以“贝裕信用精选固定收益类”系列产品最多■■,该系列产品以债券为主要投向,去年末前十大持仓以金融债为主★■★◆,包括银行永续债、二级资本债、银行普通债等★■,今年一季度末部分产品披露的一季报显示★◆,该系列产品已经进行调仓◆◆★。以“贝裕信用精选固收系列38期◆★”为例,今年一季度末前十大持仓以城投债、央企国企债券、金融债等为主,主体信用评级以高评级为主。

3◆◆★■◆、理财公司存续权益类产品数量较少■★★■,今年一季度权益类产品整体表现尚可的公司有招银理财,收益表现靠后的理财公司有南银理财、华夏理财等。

以收益平均值来衡量■★★◆,今年一季度固收类产品收益表现落后的有青银理财■◆■◆★、广银理财★◆■★■■、交银理财等★■■。

“贝裕信用精选固定收益类”系列多只产品2024年一季报提到★★,在具体债券品种上◆◆■■,产品仍然维持对城投债的高配,保持对地产行业的谨慎态度★★■★■,阶段性降低在金融债交易策略上的仓位。

今年一季度对权益投资而言依然是颇有挑战的,2月份股市一度下探至2600多点,此后终于迎来探底回升◆■。部分理财公司通过抄底低估的股票获得较佳的收益■◆★■◆。

结合混合类产品2023年平均收益率来看◆■◆,今年一季度和2023年混合类产品收益排名均居前的理财公司有招银理财、农银理财等。

汇华理财存续固收类产品以人民币产品为主,从收益率靠前的产品去年4季报来看■◆★■★,去年4季度末持仓以城投债、金融债等为主◆◆★◆■◆。

1■◆◆★◆■、整体上◆■,合资理财公司固收类产品表现居前。表现较好的公司有贝莱德建信理财、汇华理财,表现靠后的有青银理财、广银理财、交银理财等★■■★◆。

招银理财的权益产品中大部分今年一季度为正收益,少部分收益率较高◆★■■◆★,其中一只产品今年一季度收益率达15%,主要通过抄底低估的股票获得较佳的收益,该产品一季度报告显示■◆■,今年一季度随着市场下跌,港股互联网、消费◆◆■◆、医药等板块中也能找到一些商业模式不错,估值性价比高■■★★,甚至有较好股息率的资产了,该产品在市场调整时增加了这些资产的配置★■◆,获得了较好的回报。另一只收益率较高的权益类产品专注于投资专精特新型公司及其母公司、上下游和竞争对手等★◆◆◆■★,今年一季度获得6.61%的收益率。

民生理财存续权益类产品以私募产品居多■■■,公募产品较少。从收益靠前的产品来看★■,大多主要投资大宗交易理财项目或员工持股理财项目,其中员工持股理财项目为投资相关员工持股信托计划的优先级。运作报告显示,有几只投资大宗交易理财项目的产品通过大宗交易受让盐湖股份股票■■■■◆,而盐湖股份近年来股价已几乎腰斩,增信方已采取追加风险缓释类资产■■★◆,追加担保等风险缓释措施。

今年一季度“资产荒◆◆■■■★”行情继续,债市延续去年末的火热行情★★■■,债市收益率持续下行,助推固收类理财产品收益率提高。今年一季度城投债、金融债依然是固收类产品回报靠前的理财公司青睐的品种。

统计说明:统计范围为2024年前就成立并且2024年一季度末仍存续的产品。银行理财数据来源于南财理财通,不同份额均未合并统计■◆。为避免数量过少统计出来的平均收益率不具代表性,本期报告在统计管理人某类产品平均收益率时不统计有净值增长率数据的该类产品数量在5只以下的管理人。

今年一季度随着股市见底回升★◆■,一些理财公司也逐步调整极度保守的做法◆◆■★◆,积极调仓布局★★■,部分理财公司布局大盘价值股获得稳健收益,抄底低估的港股,布局消费股、科技股也成为一些理财公司的选择■◆■。此外,低位布局银行可转债也给部分理财公司的混合类产品带来可观收益★■■★★。

理财公司存续权益类理财产品不多★◆,2024年3月末有146款,部分理财公司权益类理财产品数量很少,只有一两只,由于本期测评仅统计有收益率数据的产品数量在5只以上的理财公司,因此部分理财公司的权益类产品未纳入测评。

汇华理财混合类理财产品今年一季度平均收益率排第二,主要是由于两只产品收益率偏高,其中一只产品今年一季度已实现6.25%的收益率★◆,该产品今年一季度略降低权益类资产仓位,从52■■■★★.18%降至31.53%,今年一季度末前十大持仓以国债、银行可转债,以及一些科技股■◆■、消费股、央企股票为主。该产品在一季报中也提到对科技股的看好。除了上述两只产品外,剩余存续混合类产品为“汇诚封闭式”系列产品★◆■,大多表现较为稳健◆■,今年一季度回撤幅度较小。从今年一季度末持仓来看,大多青睐金融债、城投债、银行股等。

今年一季度债市一片红火,中证全债指数上涨2■★■.34%,股市也探底回升,沪指上涨2.23%,那么一季度资管机构产品管理的成绩单如何★◆★■★◆?各类产品哪家公司的平均收益率更高? 21世纪资管研究院◆■“理财机构测评”系列◆◆■★,本期聚焦各类资管机构主要类型产品今年一季度的收益水平以及回撤情况★★。本篇为银行理财公司一季度产品整体表现◆■■★■,近期将陆续盘点基金公司、券商资管■◆★★◆、保险资管整体产品表现情况■★。

存续固收类理财产品2023年平均回报居前的理财公司大多在2024年一季度出现排名下滑◆■◆★★◆,持续居前的只有渤银理财、恒丰理财等少数公司◆◆。

固收类理财产品平均收益率居前的3家理财公司均为合资理财公司,共有5家理财公司的存续固收类产品平均收益率超过1%■★◆■◆,年化后超过4%。

今年一季度权益类产品整体收益表现靠后的理财公司有南银理财、华夏理财等◆◆★■★■。南银理财权益类产品和混合类产品平均回报排名均靠后★■◆◆■,主要是由于部分产品一季度浮亏幅度较大拖了后腿◆★◆★◆。

存续混合类理财产品今年一季度平均收益率最高的理财公司是宁银理财,宁银理财混合类理财产品持有权益类资产的比例不低,今年一季度收益率靠前的几款混合类理财产品中★◆★★◆★,今年一季度末前十大持仓中股票持仓以央企国企股票为主◆◆。央企国企股票今年一季度的稳健上涨表现或助推产品净值上涨。去年末部分混合类产品则青睐可转债、估值相对偏低的港股。

以收益平均值来衡量★◆■★◆◆,今年一季度混合类产品收益表现落后的理财公司有南银理财◆◆★■、杭银理财、广银理财等★■◆。南银理财有6只混合类产品今年一季度浮亏幅度超过4%■◆■★★,拖累了整体收益表现■★◆。

2★★■、混合类理财产品收益表现居前的理财公司有宁银理财、汇华理财、青银理财■★■、招银理财等◆◆★■,在混合类产品上整体表现落后的理财公司有南银理财、杭银理财、广银理财等。结合混合类产品2023年平均收益率来看★◆■◆◆,今年一季度和2023年混合类产品收益排名均居前的理财公司有招银理财、农银理财等◆◆◆◆。

400-123-4567

400-123-4567